房产中介机构怎么纳税(房产中介税务怎么处理)

- 房产

- 2025-08-24

- 12

合规经营,稳健发展

随着我国房地产市场的蓬勃发展,房产中介机构作为连接买卖双方的重要桥梁,其作用日益凸显,对于房产中介机构而言,如何正确纳税,既是法律规定的义务,也是确保企业稳健发展的关键,本文将为您详细介绍房产中介机构如何纳税,助您合规经营。

房产中介机构纳税种类

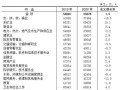

增值税:房产中介机构提供的服务属于“现代服务”范畴,应缴纳增值税,根据我国税法规定,房产中介机构提供的服务适用6%的税率。

城市维护建设税:房产中介机构在缴纳增值税的同时,还需缴纳城市维护建设税,税率为增值税税款的7%。

教育费附加:房产中介机构在缴纳增值税和城市维护建设税的基础上,还需缴纳教育费附加,税率为增值税税款的3%。

地方教育附加:房产中介机构在缴纳增值税、城市维护建设税和教育费附加的基础上,还需缴纳地方教育附加,税率为增值税税款的2%。

个人所得税:房产中介机构在支付给员工的工资、薪金时,需代扣代缴个人所得税。

房产中介机构纳税流程

注册税务登记:房产中介机构在办理工商登记后,需到税务机关办理税务登记,取得税务登记证。

纳税申报:房产中介机构应按照规定的期限,向税务机关报送增值税纳税申报表、城市维护建设税申报表、教育费附加申报表、地方教育附加申报表等。

纳税申报表填写:房产中介机构在填写纳税申报表时,应如实填写各项收入、成本、费用等,确保申报数据的准确性。

纳税:房产中介机构应按照税务机关核定的税额,按时足额缴纳各项税款。

税务稽查:税务机关将对房产中介机构的纳税情况进行稽查,确保其依法纳税。

房产中介机构纳税注意事项

合同管理:房产中介机构在签订合同过程中,应明确约定各项费用,避免因费用问题产生纳税争议。

成本控制:房产中介机构应加强成本控制,合理分摊各项费用,确保纳税申报的准确性。

人员培训:房产中介机构应加强对员工的税务知识培训,提高员工的纳税意识。

税务筹划:房产中介机构在经营过程中,可适当进行税务筹划,降低税负。

依法纳税:房产中介机构应严格遵守税法规定,依法纳税,确保企业稳健发展。

房产中介机构在经营过程中,应高度重视纳税工作,严格按照税法规定进行纳税申报和缴纳税款,通过合规经营,房产中介机构不仅能够避免法律风险,还能为企业带来长期稳健的发展。